大件物流行业竞争核心要素在于服务质量,价格是次要因素。

来源/中信证券

物流指闻整理发布

一、大件包裹缘何成为众多企业布局重点?

大件物流(也称大件包裹,下同)一般指的是3~100kg的快递包裹大件,也包括部分附加价值较高的小票零担。

大件物流概念较为模糊,其承运物品同时覆盖了快递和零担,总之,大件物流具有运输商品附加价值高、体积较大、运输标准化难度高、运价显著高于一般零担和整车的特点。

大件物流具有零担较高的重量与操作难度,同时又兼具快递小件的时效要求和到户配送需求,因此经营大件物流的痛点很多,即使大件物流单价高,但是很多物流服务网点仍然不愿意接受客户大件物流的订单。

下图是关于电商大件的特点,其最主要的痛点在于最后一公里的配送和安装。

大件物流虽然操作难度高,但是空间大、竞争散的特点决定了其逐渐成为各家物流公司下一个业务布局重点。

在快递小件行业增速放缓、竞争激烈、市场份额持续向龙头企业集中的情况下,行业空间巨大、竞争分散的大件物流自然就成为许多物流企业的重点布局对象。

我们通过对国外三大物流巨头Fedex、UPS 和

DHL进行研究发现,其货运收入都占到了总营收的相当比重(大约在15%左右),而国内重货业务布局最为前瞻的顺丰,其2017年重货营收也只占到了总营收的6.2%,因此国内物流企业在大件物流上的发展潜力还是相当大的。

除此之外,电商大件商品渗透率的提升增加对大件物流的需求也成为各家企业布局重货的原因之一。因此为了寻求新的业绩增长动力、扩大物流版图,许多快递企业和快运企业纷纷涉足大件物流业务,并持续进行人力和资本的投入。

二、大件物流价值链剖析

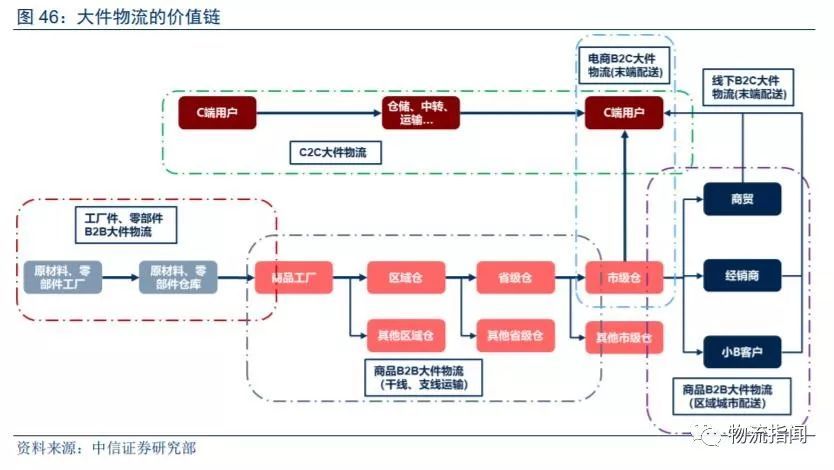

与快递几乎只服务C端客户不同,大件物流兼具2B和2C业务。

总的来说,可以将大件物流划分为B2B、B2C和C2C大件物流。B2B大件物流又可以按照生产流通过程划分为原材料B2B大件物流(例如为汽车厂商运输一箱汽车零部件)和商品B2B大件物流(例如家电一级经销商将商品运输给二级经销商)。

而B2C大件物流又可以按照购买渠道不同划分成线上B2C大件物流(例如京东物流为在京东商城购买大家电的客户配送商品)和线下B2C大件物流(例如苏宁电器为在专卖店购买大家电的客户配送商品)。

C2C大件物流指的是个人大件物流,例如搬家时产生的家具、家电产品物流运输服务。在总的2C大件物流市场中,家电和家居大件物流占到了绝大需求。本节中,我们主要讨论B2C大件物流市场情况。

线上大件快递表现突出,家电、家居电商持续渗透构筑电商大件物流需求B2C大件物流主要运输的是大家电和家居。

大家电指的是电视、冰箱、洗衣机、空调、厨电等体积较大的家电,而家居包括家具、健身器材、卫浴、建材等。电商大件主要是指通过线上渠道购买的大家电和家居商品(电商大件中家电和家居占比85%左右)。

电商大件物流市场规模由家电、家居市场规模、对应的电商渗透率和物流费用率决定。随着最近几年大件商品电商渗透率迅速提升,线上B2C大件物流市场规模也在逐渐走高,下面我们就网购家电和网购家具两个细分市场进行分别讨论。

低线消费崛起叠加电商渠道渗透,网购大家电市场未来3年有望维持每年25%的增速增长。我们认为低线消费兴起和家电线上购买率提升是推动网购大家电市场增长的两个关键因素。

1.低线消费崛起

根据国家统计局数据显示,过去几年农村零售商品总额增速一直高于城镇居民,我们认为随着低线城市居民收入水平提升,其对家电的支出有望保持良好增长。

2.电商渠道渗透

家电线上渠道购买支出占比提升,国家统计局和工信部数据显示,最近几年家电线上零售额增速要明显高于整体家电零售额,这也带动了家电电商渗透率持续提升,2017年家电线上零售占比达26.5%。随着家电线上消费常态化,未来家电电商渗透率有望继续保持提升趋势。

结合低线消费和家电线上渗透率提升,我们预计未来3年国内网上家电零售额仍有望保持每年25%的增速增长。

3.家居市场空间大,线上渗透低,发展潜力足

相比家电市场,家居市场呈现出市场规模大(家居市场规模为4.25亿元,明显大于家电的1.26万亿元),电商渗透率低(据统计家居线上渗透率不到5%,低于家电的27%)的特点,其发展潜力是非常大的。

随着京东、天猫家装、土拨鼠等综合电商开始布局家居电商,同时九牧商城(建材采购的电商平台)、酷家乐(专注于装修设计)等垂直电商开始试水线上家居业务,大件物流运输基础设施和网络持续完善,预计未来线上家居零售额有望保持每年25%的增速增长。

假设电商大件物流费用率为8%,测算下来电商大件目前物流市场规模大概在550亿元,并且在线上家电和家居的零售增长推动下,电商大件物流市场未来3年有望保持每年25%的增速增长。

反应到部分优质企业,其电商大件业务增速未来3年有望维持每年35%增速的增长。

B2C家电线上大件物流增速虽然靓丽,但被平台、渠道自建物流把控,三方物流企业份额较少。虽然过去几年线上家电销售增长较好(目前约25%的家电零售发生在线上),但第三方物流能抢的份额不多。

4.线上家电配送物流商可以划分成两类:

第一类是电商平台自建物流,例如京东商城的京东物流、天猫商城的菜鸟网络、海尔的日日顺、苏宁的苏宁物流和天天快递等;

第二类为第三方物流商(主要是直营物流商),例如德邦和顺丰。

目前线上家电配送近90%的市场份额被电商自建物流占据,而德邦和顺丰等第三方物流商只能在剩下10%的市场份额中进行竞争。

家电大件线上机会虽少,但线下仍存大量商机。在电商平台自建物流牢牢占据近90%的电商大件物流市场份额的情况下,线下或成为第三方物流商的突破口。

目前75%的家电交易发生在线下,如果按照8%的物流费用率计算,线下家电物流市场规模将高达约800亿元。

5.线下家电物流供应商可以分为三类:

第一类是家电品牌商自建物流,例如海尔的日日顺、美的的安能智联、TCL的速必达;

第二类是线下家电零售商城自建的物流,例如苏宁的苏宁物流、国美的安迅物流;

第三类就是第三方物流,例如快递快运公司、专线、网络公司等。

我们认为国内快递、快运龙头公司可以凭借其覆盖广泛的全国网点和优质的服务质量抢占专线公司的市场份额。

家居物流市场规模较大,线上玩家实力强劲,线下战局散乱。家居市场大部分是线下交易,而线下家居市场渠道、品牌种类众多,导致线下家居物流市场格局散乱,各种专线公司、区域落地配、品牌自有仓储等数量众多的公司同时存在。

由于线上渠道信息更加对称、透明,同时消费者对品牌认知度不断提升,因此线上家居市场主要由知名度较高的品牌家居公司经营。由于线上家居产品都是品牌产品,与之相匹配的物流公司在规模、实力上也是远远强过线下的专线公司。

6.线上家居物流供应商主要分为三类:

第一类为专业家居物流,例如居家通、一智通;

第二类为电商平台、品牌商自建物流,例如京东物流、菜鸟、日日顺等;

第三类为快运物流,例如德邦、新邦等。

总的来说,当前家居线上物流市场并没有表现出像家电那样被电商平台自建物流所垄断的情况(京东家具销量前十中仅有一家是由京东物流配送,对比之下,京东空调销量前十全部由京东物流配送),并且线下竞争较为分散,预计第三方快递、快运公司有望抢占一定份额,实现业绩增长。

总之,大件物流包括原材料零部件B2B、大件商品B2B和B2C、大件个人寄递 C2C等多个物流环节,仅B2C大件物流的市场规模就达到约4000亿元。

线上大件渗透率提升带来电商大件物流需求迅速增长,为快递公司和快运公司提供了业绩增长动力,不过以商城平台和平台商家自建物流占据了家电电商大件的绝大份额,不排除家居电商大件未来仍牢牢被自建物流垄断,第三方物流抢占线上大件市场较为困难。

但线下大件商品B2C和C2C物流正在逐步走向集约化和垄断化,这为第三方物流企业发展重货业务提供了有力的支撑。

三、企业差异化布局,业绩驶入快车道

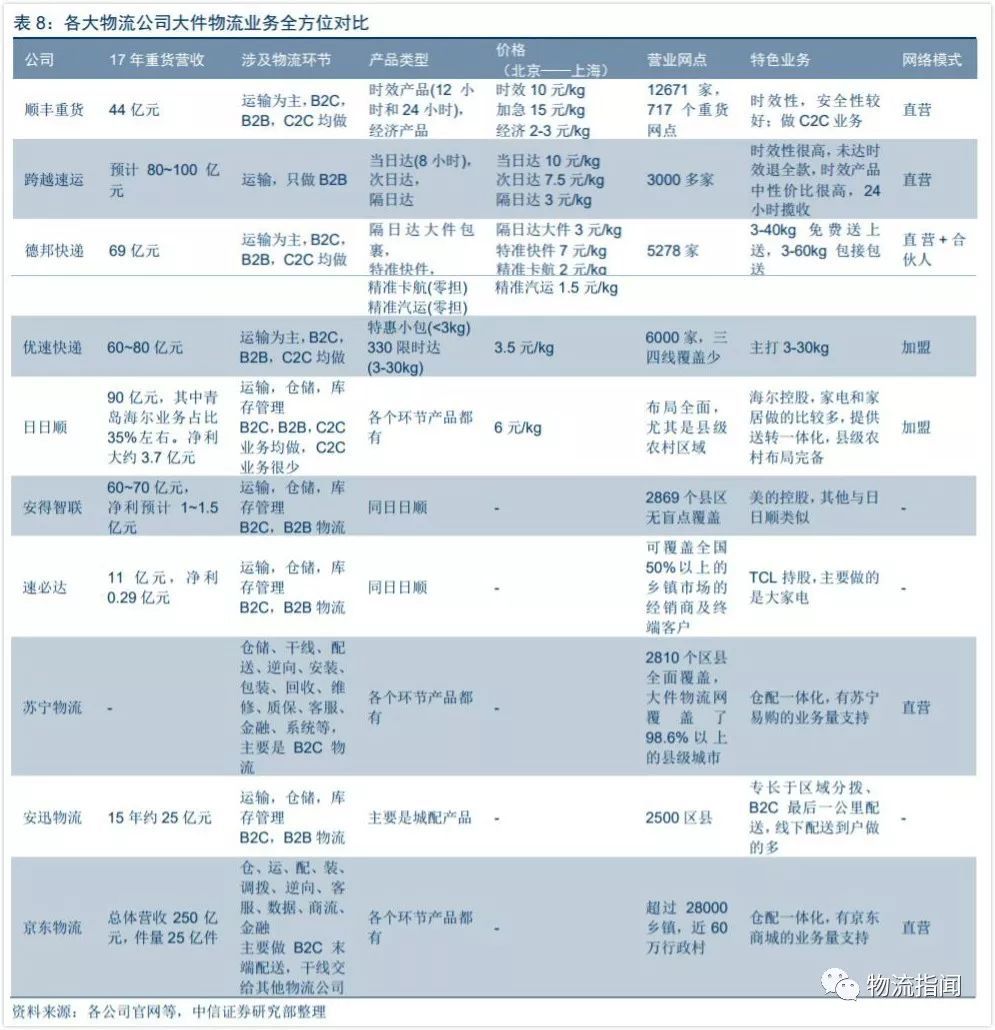

大件物流细分市场众多,企业基于自身特点提供不同产品服务,从而实现差异化切入市场。

我们将大件物流企业划分成第三方物流企业、品牌商自建物流、渠道零售商自建物流和电商自建物流共四种类型。

(一)第三方物流

第三方物流企业的代表有顺丰、德邦、跨越、优速等。我们可以根据公司服务的对象将其进一步划分为2B物流企业和2C+2B物流企业。

1.2B企业代表:跨越速运

跨越速运专注为B端客户提供大件物流服务,其业务特点在于性价比较高的大件时效产品。跨越速运的拳头产品为当日达(8小时)和次日达(16小时),价格为10元/kg(北京发往上海),而顺丰对应的时效大件产品价大概在15元/kg,因此跨越速运以性价比高的时效大件、未达时效全额退款、24小时全天揽收的特色产品进行差异化竞争。

3.2C+2B三方物流企业代表:顺丰、德邦和优速

优速为加盟运营模式,最近几年增长迅猛,公司产品主打3-30kg的大件包裹。优速虽然有330限时达产品,但是其时效业务仅在部分城市开放,除此之外公司的服务网络在部分三四线城市布局得较慢,营业网点覆盖率有待进一步提高。

顺丰和德邦均是直营模式,两者均为B端客户和C端客户提供大件物流服务,而且顺丰的非时效大件价格和德邦接近(3元/kg),两者没有明显差距。

德邦依托零担经营经验与网点优势顺利开拓了快递大件业务,并于今年推出了特色核心产品“大件快递360”,承诺为40kg以下的货物免费上楼配送。

顺丰在快递小件建立了高端物流服务形象,其大件物流也不例外,公司重货服务的客户较为优质,同时运输产品附加价值高。

顺丰还是为数不多的、有实力提供时效重货产品的物流公司(另一家是跨越速运),其时效大件均通过航空运输以保证运输速度。

(二)品牌自建物流

品牌商自建物流主要是指几家家电龙头公司自建的物流公司,包括海尔的日日顺,美的的安得智联,TCL的速必达。由于这几家物流公司产品定位重叠,这里仅介绍海尔的日日顺。

日日顺和上面三方物流企业不同,其背靠青岛海尔,在生产加工、销售服务过程中积累了很多仓储调配、库存管理、安装维修经验,因此日日顺不仅提供干支配送运输物流服务,还为B端客户提供仓储、库存管理等供应链服务,并为C端客户提供送装一体化服务。

此外,日日顺是由家电龙头青岛海尔所建,其在家电物流解决方案上能力突出,随着业务实力增强,日日顺逐渐开始承接社会化的订单,业绩也实现了较好增长,目前公司社会化营收占比达65%。

(三)渠道商自建物流

渠道商自建物流代表有苏宁物流(苏宁物流同时也属于电商自建物流)、国美的安迅物流。

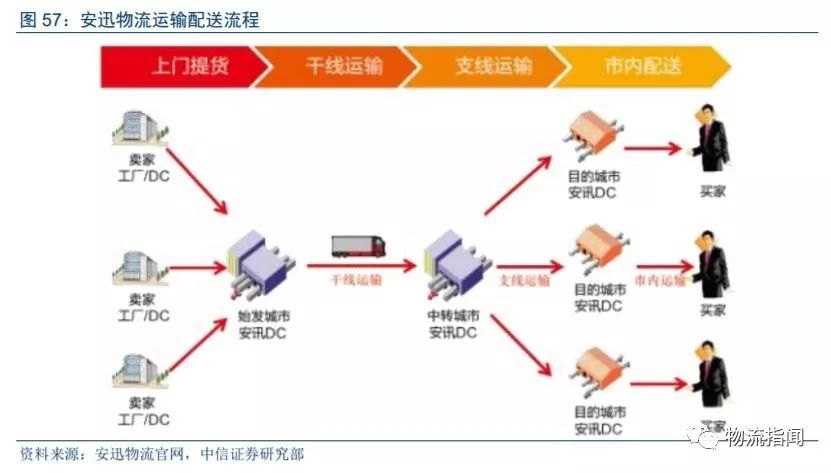

我们这里只介绍安迅物流。安迅物流是依托于国美集团强大资源网络构建的全国性第三方物流公司,从负责国美商品的仓储、调拨、配送业务逐步成长为拥有全国仓储、配送一体化服务经验的物流公司。

安迅大部分业务还是为国美集团提供家电仓储、运输物流服务,同时为国美线上电商客户和线下商城客户提供家电末端配送和安装服务。

(四)电商自建物流

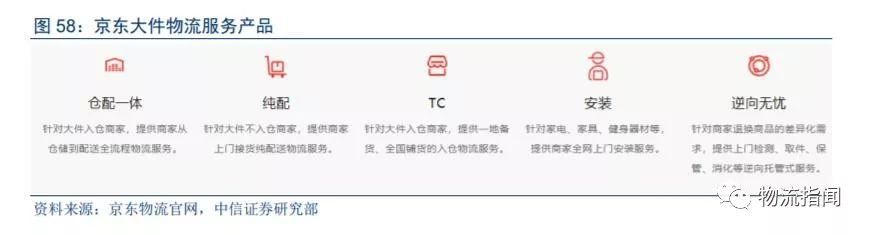

电商自建物流代表有京东物流和菜鸟网络。本文仅介绍京东物流。以3C和大家电销售出名的京东商城离不开京东物流给予的帮助。

京东物流目前仅为B端客户服务,为B端客户提供大件商品全供应链的物流服务,包括仓储、运输、配送、安装、分仓调拨、逆向物流等。京东物流专注于区域配送和末端配送,干线运输一般倾向于外包给第三方物流公司。

综上,渠道商、品牌商、电商平台自建物流有母公司商流支撑,订单业务量不成问题,而且这些物流公司一般仅提供专业性较强(主要是大家电、家居)的大件物流供应链产品,其服务的对象主要是自己的平台商户、加盟商、经销商等B端客户。

第三方物流企业为各类C端客户、B端客户提供运输服务,运输商品不仅仅是大家电、家居,也包括许多其他大件商品(例如一大箱衣服、图书、生产零部件等)。相同时效下,第三方物流企业之间的大件物流价格没有显著差异,如果客户对大件物流有较高的时效性要求,则需要付出较高价格。

各家物流公司大件物流业务均实现快速增长,未来仍能保持较高增速。过去几年无论是第三方物流公司的大件物流业务,还是专注商品大件的商家自建物流,均实现了快速增长:

优速过去几年每年增速保持在50%以上;顺丰重货过去3年CAGR高达92%;德邦快递大件过去3年CAGR 高至141%;日日顺、安得、速必达等家电平台商自建物流过去几年增速也均维持在25%左右。

然而大件物流总体市场规模增长是比较稳定的,我们认为各家物流公司大件物流业务快速增长、增速远高于行业的原因在于:

大件电商渗透率提升,线上大件物流配送需求增加,而这部分迅速增长的需求被各大物流企业所承接;

线下中小物流企业因为服务质量低、成本高企、服务区域有限等原因而逐渐逐步被大公司替代;

各家公司大件物流发力时间较晚,因此业务基数低,高速增长较容易实现。

四、质为重,价为次

大件物流竞争关键在于服务质量,价格为次要因素。大件物流存在形状不一、不易标准化、运输易损坏、配送上楼难等诸多痛点,部分大件物流(例如家电、建材等)甚至需要提供末端专业化安转服务。这也是国内快递小件发展成熟而大件物流还处于发展初期的缘故。

因此我们认为大件物流竞争核心点在于服务质量的把控,由于大件物流运输产品的价值量较高,一旦流通过程中出现损坏,其造成的损失是明显高于快递小件的。

因此保持全流通过程高服务水平(尤其是末端的揽收)是决胜大件物流的关键点。

上一节我们统计发现,对于相同时效的大件物流产品,各大物流企业的价格相差不是很大,因此我们认为客户在选择物流企业运输大件商品时,会首选考虑所选企业的服务质量,价格虽然是重要因素,但不是决定因素。

大件物流经营难度或决定直营模式将笑到最后。加盟与直营的选择,历来就是物流行业讨论的热点。

目前来看,快递行业前六的公司中有5家是采取加盟模式,可见在小件占比极高的快递市场中,轻资产、扩张速度快的加盟模式更胜一筹。但是我们在前文反反复复提到大件物流相比小件快递痛点很多,而这些痛点都是影响大件物流服务质量的关键因素。

虽然加盟模式可以在干线和支线运输过程中对大件商品进行严格质量管控,但是在末端环节上却无法直接插手管控,而大件物流最棘手的环节就是末端配送。

由于直营模式是对整个流通过程进行管理,因此末端配送难的问题可以被较好解决。并且一些有时效性要求的大件物流更需要直营物流企业提供服务。

目前国内大件物流企业几乎都是直营模式,只有优速快递等少数几家物流公司是加盟模式。

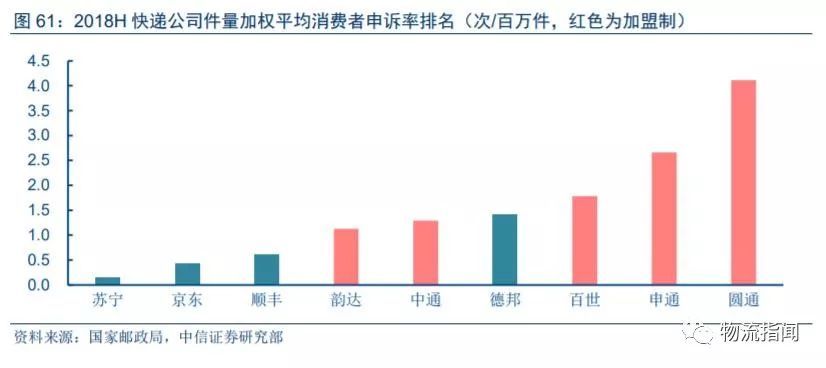

根据国家邮政局数据显示,直营模式快递企业的申诉率水平要普遍低于加盟模式的公司。综上,我们看好直营物流企业在未来大件物流市场中的发展。

来源/中信证券

物流指闻整理发布